【干货】国企以基金模式收购上市公司的典型架构与收购方式 | 并购

2025-06-09

国企以私募基金模式收购上市公司涉及主体通常包括国资背景的基金管理人或市场化GP、若干国资出资平台(作为LP)、其他市场化出资主体(如有)。

(一)基本架构

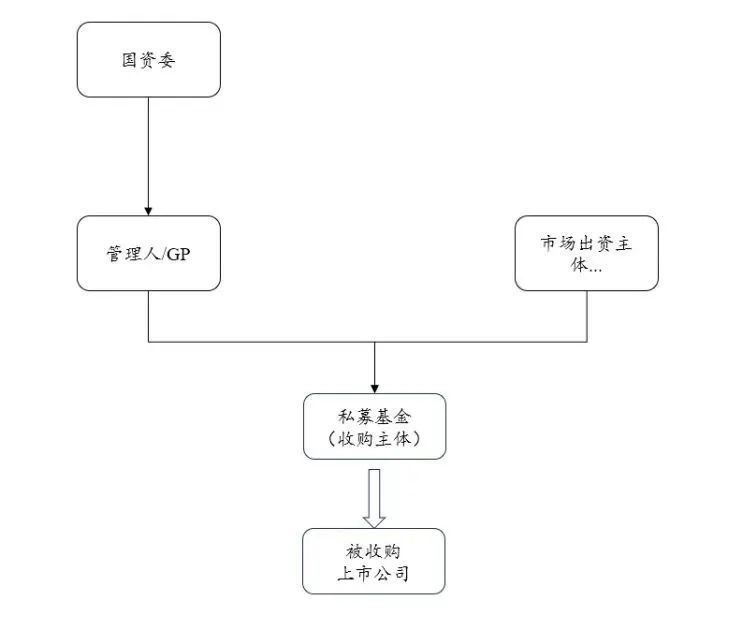

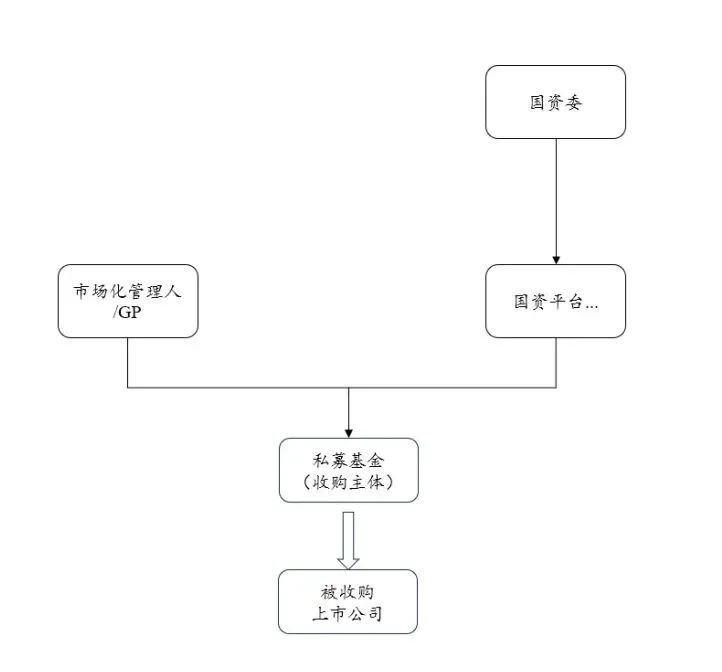

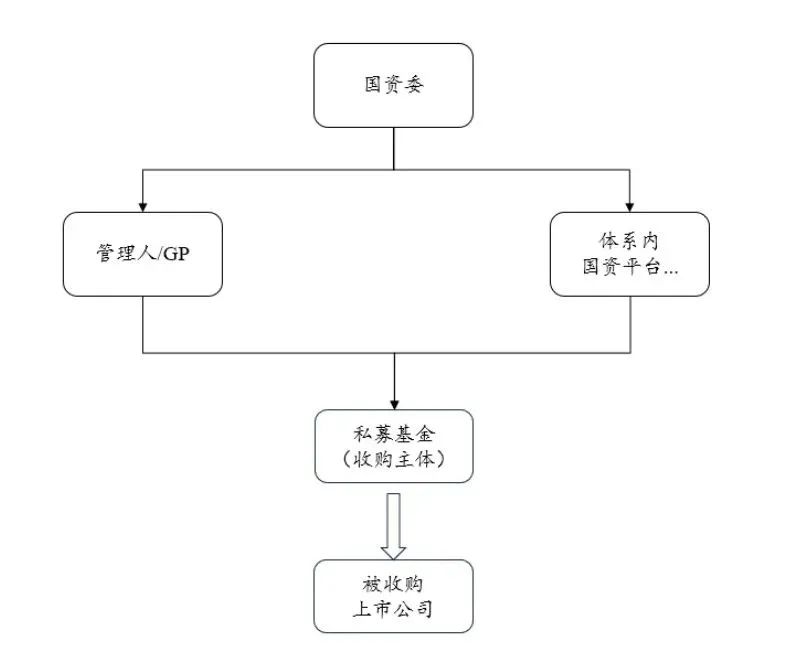

国企以私募基金模式收购上市公司涉及主体通常包括国资背景的基金管理人或市场化GP、若干国资出资平台(作为LP)、其他市场化出资主体(如有)。从具体结构上,可以分为国资作为GP、国资作为主要LP,以及国资同时作为GP及LP等情形。

(1)GP模式

(2)LP模式

(3)GP+LP模式

(二)收购的具体方式

国企以基金方式收购上市公司的具体方式,大体上可以划分为协议转让、协议转让+其他(表决权委托、表决权放弃、一致行动协议、定增等)、其他收购方式(如收购上市公司控股股东控制权、司法拍卖等)三种类型。从近期收购案例看,采取“协议转让+其他”方式的收购案例占比最高,其次为单独协议转让,再次为其他收购方式。

从交易方案设计角度,单一、简单的交易方案相较组合、复杂的交易方案更易于通过监管审核,但也需结合收购双方实际情况而定,统筹考虑收购方的资金实力、原控股股东是否存在减持或质押限制、收购方和原控股股东的股权比例差距、原经营管理团队保留等因素,最终确定契合各方所需的交易方案。

来源 | 基小律

联系我们

北京尚普华泰工程咨询有限公司

北京市海淀区苏州街3号大恒科技大厦南座6层 010-82885739

上海市浦东新区商城路800号斯米克大厦6层 021-64023562

广州市天河区珠江新城华夏路30号富力盈通大厦41层 020-84593416

-

扫一扫 关注我们

免费获取并购资料 -

扫一扫 关注我们

免费获取上市资料

400-600-8056

service@shangpu-china.comCopyright © 2022 S&P Consulting, All Right Reserved. 京ICP备19054263号-1 国统涉外证字第1614号